A lo largo de este año tendremos una subida del Salario Mínimo Interprofesional (SMI), también han aumentado de las bases mínimas y máximas de cotización a la Seguridad Social, existen nuevas medidas para evitar la proliferación de falsos autónomos y los convenios colectivos podrán volver a regular la jubilación forzosa… En este documento elaborado por el Gabinete de Estudios de USO te resumimos los principales cambios socio-laborales que afrontaremos este año.

Estos cambios se introdujeron tras la aprobación por parte del Consejo de Ministros de dos normas:

- Real Decreto 1462/2018, de 21 de diciembre, por el que se fija el salario mínimo interprofesional para 2019.

- Real Decreto-Ley 28/2018, de 29 de diciembre, para la revalorización de las pensiones públicas y otras medidas urgentes en materia social, laboral y de empleo.

El SMI se incrementa un 22,3% en 2019

El salario mínimo interprofesional para 2019 queda fijado en 12.600 euros al año, lo que equivale a 900 euros al mes (14 pagas) o 1.050 euros al mes (12 pagas). Esta cuantía representa un incremento del 22,3% respecto al salario mínimo vigente en 2018, que ascendía a 10.302,60 euros al año, lo que suponía 735,9 euros mes (14 pagas) o 858,55 euros al mes (12 pagas).

Las nuevas cuantías del SMI aprobadas no serán de aplicación a los convenios colectivos vigentes, a la fecha de entrada en vigor del mismo, que utilicen el salario mínimo interprofesional como referencia para determinar la cuantía o el incremento del salario base o de complementos salariales.

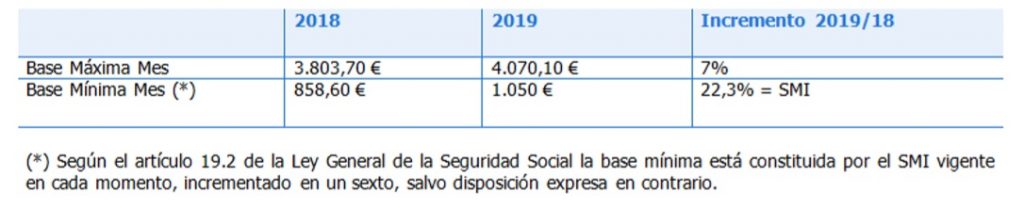

Aumento de las bases mínimas y máximas de cotización a la Seguridad Social

Las bases mínimas de cotización a la Seguridad Social se incrementan en 2019 en línea con el aumento del SMI, un 22,3%, y quedan fijadas en 1.050 euros mensuales. En el caso de las bases máximas, se produce un crecimiento de un 7%, lo que las eleva hasta 4.070,10 euros al mes.

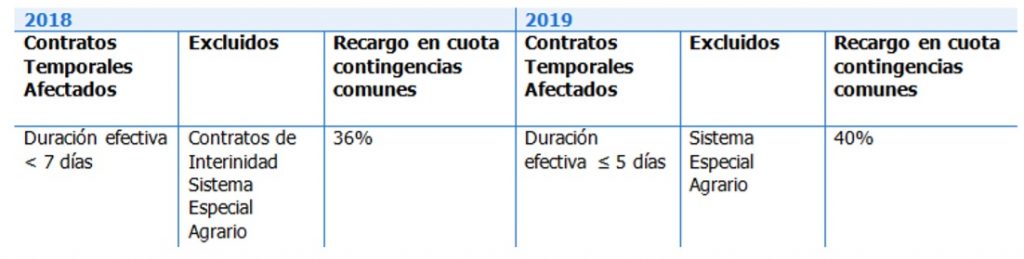

Aumento del recargo en cotizaciones para los contratos temporales de muy corta duración

La nueva normativa incrementa el recargo que se establecía en la cuota de contingencias comunes en los contratos de muy corta duración, igual o inferior a 5 días, incluyendo a los de interinidad. Dicho recargo pasa del 36% al 40%.

Desaparición de los contratos e incentivos vinculados a una tasa de paro superior al 15%

La disposición transitoria novena de la Ley 3/2012 de 6 de julio y la disposición transitoria primera de la Ley 11/2013 crearon una serie de contratos e incentivos a la contratación vinculados a que la tasa de paro se mantuviera por encima del 15%.

En el tercer trimestre de 2018 la tasa de paro en España bajó al 14,55%, por lo que el Gobierno ha tomado la decisión de suprimir todos los incentivos y contratos establecidos por dichas normas. Estos contratos e incentivos afectados por la eliminación son los siguientes:

- El contrato de trabajo por tiempo indefinido de apoyo a los emprendedores

- Incentivos a la contratación a tiempo parcial con vinculación formativa

- Incentivos a la contratación indefinida de un joven por microempresas y empresarios autónomos

- Incentivos a la contratación en nuevos proyectos de emprendimiento joven

- Contrato Primer empleo joven

- Incentivos a los contratos en prácticas.

- Contratos para la formación y el aprendizaje con trabajadores ≥ 25 años y < 30 años

Adicionalmente, desaparece también la bonificación por conversión en indefinidos de los contratos para la formación y el aprendizaje celebrados con jóvenes beneficiarios de la ayuda económica de acompañamiento.

El Real Decreto-Ley que elimina los contratos e incentivos considera, no obstante, que aquellos contratos en vigor que se estén beneficiando de las medidas las podrán seguir aplicando hasta su finalización. Por tanto, solo se verán afectados los nuevos contratos firmados a partir del 1 de enero de 2019, que no se podrán beneficiar de los incentivos existentes hasta 2018.

Las prácticas no laborales no remuneradas también cotizarán a la Seguridad Social

Las empresas tendrán que cotizar también por las prácticas no remuneradas. Antes de esta medida las empresas solo tenían obligación de cotizar por las prácticas remuneradas, pero en virtud de esta nueva norma las empresas y entidades en las que se desarrollen prácticas formativas no laborales incluidas en programas de formación y prácticas académicas externas al amparo de la respectiva regulación legal y reglamentaria estarán obligadas a dar de alta en Seguridad Social al alumno y cotizar por él salvo que en el convenio o acuerdo de cooperación que hayan suscrito se indique se encargará el centro educativo. Esta medida entrará en vigor una vez el gobierno apruebe el reglamento de desarrollo, para lo cual dispondrá de tres meses desde la entrada en vigor del Real Decreto-ley.

Suspensión del sistema de incentivos para la reducción de la siniestralidad previsto en el Real Decreto 231/2017, de 10 de marzo

Para las cotizaciones que se generen en el 2019 se suspende la aplicación del sistema de reducción de las cotizaciones por contingencias profesionales a las empresas que hayan disminuido de manera considerable la siniestralidad laboral, esta suspensión continuará hasta que el Gobierno reforme el citado real decreto, lo que deberá hacer a lo largo del 2019.

Supresión del régimen de colaboración voluntaria con la Seguridad Social para las empresas que estuvieran acogidas a esta modalidad

Las empresas que, a 31 de diciembre de 2018, estuvieran acogidas a la modalidad de colaboración regulada en el artículo 102.1.b) del texto refundido de la Ley General de la Seguridad Social, cesarán en dicha colaboración con efectos de 31 de marzo de 2019, debiendo proceder, en el plazo de los 3 meses siguientes al cese, a efectuar la liquidación de las operaciones relativas a la colaboración, de conformidad con lo establecido en los artículos 14 y 15 quater de la Orden de 25 de noviembre de 1966, por la que se regula la colaboración de las empresas en el Régimen General de la Seguridad Social, aunque estas empresas deberán tener en cuenta que seguirán siendo responsables del pago de los procesos de incapacidad temporal derivados de enfermedad común y accidente no laboral que se hallen en curso a la fecha de cese hasta su agotamiento por causa legal o reglamentaria, sin posibilidad de compensación de tales importes en las correspondientes liquidaciones de las cotizaciones a la Seguridad Social.

Las empresas afectadas podrán optar por formalizar la cobertura de la prestación económica por IT derivada de contingencias comunes con una Mutua, debiendo ejercitar dicha opción antes del 1 de abril de 2019.

Nueva infracción en materia de seguridad social para evitar los falsos autónomos

Se tipifica como infracción grave sancionable con multa de 3.126 a 10.000 euros el que la empresa comunique la baja en Seguridad Social de un trabajador por cuenta ajena si luego éste continúa la misma actividad laboral o idéntica prestación de servicios para la empresa como trabajador autónomo de forma indebida. Se considerará una infracción por cada uno de los trabajadores afectados.

Los convenios colectivos podrán volver a regular la jubilación forzosa como medida de fomento de empleo

Los convenios colectivos podrán establecer cláusulas que posibiliten la extinción del contrato de trabajo por el cumplimiento por parte del trabajador de la edad legal de jubilación fijada en la normativa de Seguridad Social, siempre que el trabajador afectado cumpla los requisitos exigidos por la normativa de Seguridad Social para tener derecho a la pensión completa de jubilación en su modalidad contributiva y la medida vaya dirigida a objetivos coherentes de política de empleo recogidos en el convenio.